5月1日付で都市圏の新型コロナウィルスに対する緊急事態宣言が延長となり、当初5月6日から5月末までとなりました。4月後半以降、3月末締めの上場企業の決算情報が公表されるにつれ、実体経済に対して猛威を奮っている状況が数値として顕になってきています。

「このコロナショックが住宅マーケットに対してどのような影響を与えるか」についての私のスタンスは、前回書いた3月30日の記事「新型コロナウイルスで、不動産価格と買い時はどう変わるのか」執筆以降から変わっていません。

以下は同記事のまとめです。

- 日本経済及び世界経済はリーマンショック級の不況(リセッション)が発生する

- リーマンショック時の不動産価格は値下がりを起こしたものの、株価ほど大きなものではない

- ただし、1億円超えのような高額物件は大きく値崩れる可能性もある

- 個人としては、強気の値段交渉を仕掛けられるタイミング。そしてより資産性の高い物件を選ぶ力が問われる

- 今不動産の売りどきかと言われたら、そうではないが、どうしても売るべきときは売り急がないことが重要

- そのため、買い・売りあわせて、適切な判断・サポートができる優秀な不動産エージェントの必要性がより問われる

見立てというものはその当時の状況を踏まえて考えられる最適解であり、状況の更新によって柔軟にアップデートすべきことですが、住宅購入を考える方は現状この見立てを元に行動をするのがよいだろうと考えています。

この記事の前提

今回はもう少し具体的に、今、もしくは近いうちに住宅の購入を考えている方にとって「家の買い時はいつか?」また、「どういった家が買い時になるのか」、そして「どうやって探すのがいいのか?」という点についてお話していこうと思います。

なお、前回の記事同様、なるべく大局的な視点をもった内容にはしていきますが、基本的には東京都市部の中古マンション市場にフォーカスした内容となっていきますのでご了承下さい。

また、「不動産」という単語で括られやすい部分はありますが、本稿で語ることは住宅市場(居住用不動産。ホテルや投資用を除く)に対するものであるということもご認識下さい。

コロナショックの現状での住宅相場の影響は?

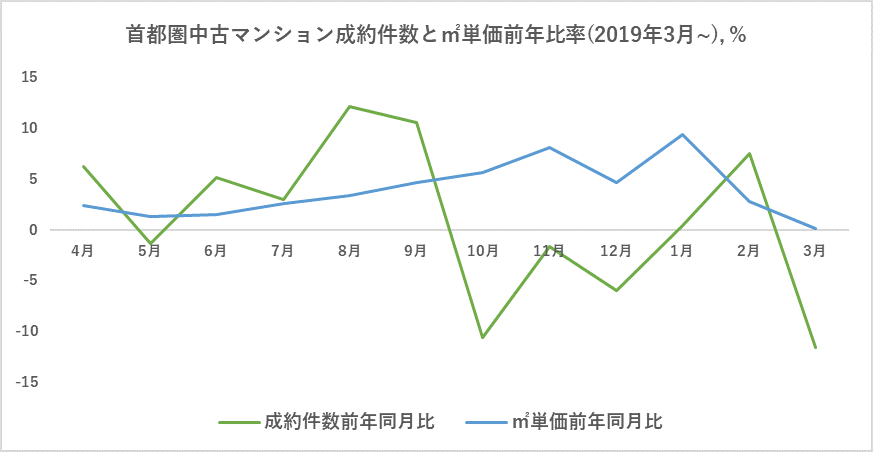

5月4日時点で確認できる統計データとしては、公益財団法人 東日本不動産流通機構が発行するマーケットレポートです。

2020年3月度の中古マンションの成約登録件数は3,642件と前年度11.5%のマイナスとなりました。(ちなみにこの件数は市場の成約件数をすべて表しているわけではなく、不動産流通標準情報システム、通称レインズと呼ばれる業者間プラットフォームに成約登録をした件数となっており、実態よりは少ない数字となりますが、変化は追えます)

また、成約物件における1㎡の単価は+0.2%の増とほぼ変わらず、そこまでの影響はないように見えますが、3月に成約登録される案件というものは、1、2月に契約をし、3月に決済を完了したという案件も多いと予想され、コロナ影響を表すのは4月のデータとなるでしょう。(5月10日頃発表です)

では、現状どのような影響が住宅業界に起こっているか。現状では統計的とはいえませんが、報道されている情報や私が普段住宅業界の方と接する中で得られた情報をまとめました。

建設・ディベロッパー

- 清水建設が建設現場を閉鎖、作業をストップ。他いくつかのゼネコンも大型の建設現場を停止

- 大手戸建てディベロッパーは、土地の仕入れをストップ。そこから、かなり厳しい値下げ交渉をしつつ仕入れを一部再開

- 新築マンションのモデルルームは企業によっては全面閉鎖

仲介

- 大手財閥系仲介は店舗営業を停止、自宅勤務を指示。内見等は、買い手・売り手の要望が強ければ人数をなるべく抑えた上で実施。

- 各社、リモート内見や面談などのオンラインツールを活用した接客方法にシフト中

- 自社ホームページからの集客は8割以上落ち込んでいる企業も

不動産ポータルサイト

- 4月度の反響は前年に比べて3割程度ダウン

以上のような状況から、飲食・ホテル・旅行業界ほどではないもの、住宅業界も経済活動が制限されている状況であることが理解頂けたかと思います。

実際、人と接触する頻度を下げることがコロナ被害抑制に向けた最善手であり、大きな理由がない限り今家探し・売却を急ぐことはないかと思います。

と同時に、経済活動が通常どおり戻せるようにしたとしても、一度止まった経済を再び動かすには時間がかかり、リーマンショック同様の世界不況に陥ることは間違いない状態となっています。

では、首都圏の住宅市場は不況下にどのような動きをするのかを見ていきましょう。

リーマンショック後は、いつが”買い時だった”のか

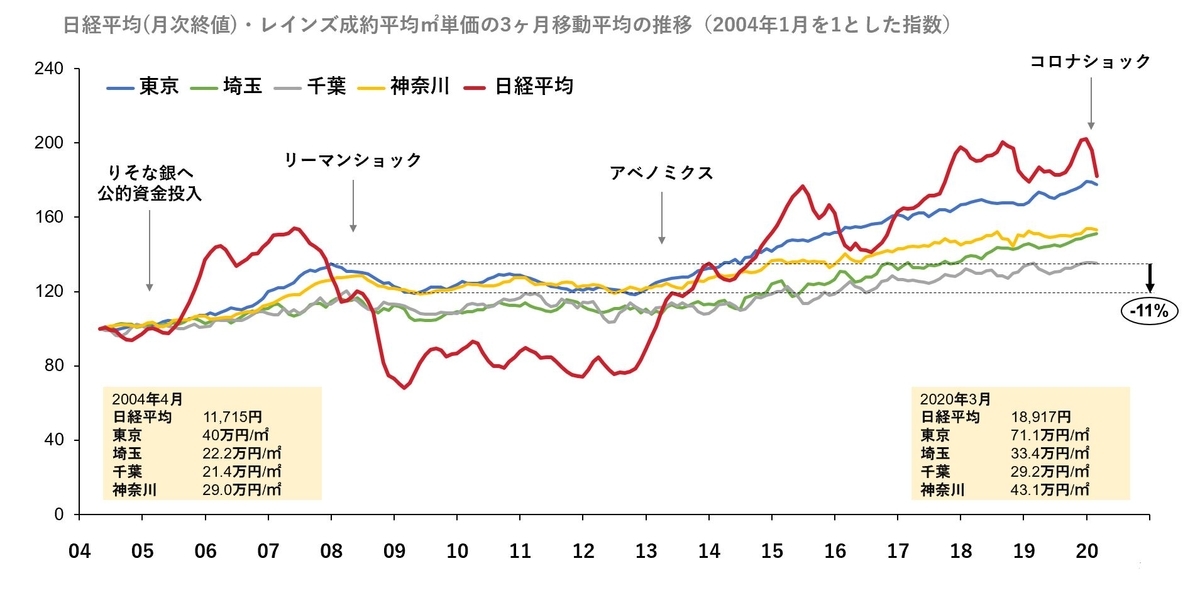

やはり学ぶべきは歴史ということで、過去の日経平均株価の遷移と、㎡あたりの中古マンション価格の推移をまとめたものが以下のグラフです。

リーマンショックを、リーマン・ブラザーズが財政破綻をした2008年9月15日と定義することは多いですが、実際は米国の2007年から始まった住宅バブル崩壊による連鎖的な金融危機であり、事実日経平均株価は2007年から2年間かけて下落していっていることがわかります。

では住宅価格はどうだったかというと、もっとも連動性が高い東京の不動産価格でも、日経平均株価に対して大きく遅行して価格が変化していることがわかります。当然、株価に比べて不動産売買は流動性が低いためですが、2007-2009年の価格の変化をよく見ていると約6ヶ月から1年程度、ピークの達成が遅れています。かつその幅は、2008年1月から2009年2月が最大幅で11%の下落となっています。

その後上昇を続けていますが、2011年は東日本大震災が発生し不動産は下落、その後通称アベノミクスといわれる金融緩和政策によって株価および不動産価格は上昇を続けました。

ここから言える不動産の買い時としては、「リーマンショックから約1年後であった」ということがわかります。

リーマンショックとコロナショックの違いは?

ここで、リーマンショックからの学びを活かすために、当時と現在のコロナショックの比較を行いましょう。

ただし、今回のコロナショックでもっとも難しいのは、今の状態がどの程度で収束に向かうか。当然私は当該に関する専門家ではないので分かりかねますが、半年程度で過去の経済状況に戻ると仮定しましょう。(米ハーバード大のレポートでは、十分な治療薬が開発され整備されない限り2022年までソーシャルディスタンス等の措置を継続しなければならないというレポートもあります)

不況の発生メカニズム

リーマンショック

- 銀行がサブプライムローン破綻を発端とする不良債権を大きく抱え、貸し渋り・貸し剥がしを行ったために実体経済に対してダメージを与えた(黒字倒産など)。

- さらに、円高が進行したことにより輸出産業が多い日本は(欧米の需要の落ち込みに加えて)影響を長期に受けた。

コロナショック

- ウィルス対策によって、経済活動の自粛を行わなければならないという実体経済への影響が起こり、資金繰り難から業績悪化・倒産が発生中。

ここから言えることは、リーマンショック=金融→実体経済。という流れだったのに対して、コロナショック=実体経済→金融?という流れに発展するか、が今後の経済動向を見守る上での大きな観点になります。

特に住宅に関して言うと、ローンを組んで購入する人がほとんどのため、ローン借入れが厳しくなる方向に進むと、買える人が減る=需要が減るということになり、価格をさらに大きく下落させる要因となります。

また、リーマンショック時の貸し剥がしの逸話から、借りている住宅ローンをいきなり返済を求められたりしたらどうしよう、と心配する方もいらっしゃいます。しかし、お金を借りた人は期限の利益という、一定の期限が到来するまで支払いをしなくてもよい、という契約上の取り決めによって守られていますので、ご安心下さい。(ただし一度でも返済日が遅れたりするとその取り決めが消滅するようにもなっていますので、必ず返済計画はしっかりと確認しましょう。)

金利状況(10年もの日本国債)

リーマンショック時(2008年):1.17%

現在(2019年):-0.015%

長期金利として代表的な10年国債の金利は大きく異なります。

リーマンショック時には発生メカニズムでも述べたように、お金の流れが滞ったことによる問題が多かったため、「利下げ」と呼ばれる金融政策が取られました。安定資産を持つメリットを銀行・個人に対して減らすことにより、需要や投資を増やすように仕掛けることができました。

今回に関しては、すでに金利はマイナスであり、さらなる利下げによる効果は少ない。経済の維持、回復のためには柔軟な財政施策(個人への資金や、法人に対する無担保・無金利等の融資や休業保証など)が必要であり、すべきことは企業を倒産から守り、雇用を維持することにつきます。

このような施策が効果的に働きながら、半年程度での経済正常化が実現できるのであれば、銀行の大幅な業績悪化による貸し剥がしも発生しにくいと考えられ、リーマンショックよりも早い回復が予想できます。

不動産業者の倒産はあるか?

ちなみに、リーマンショック時には小規模の再販業者やディベロッパーが多く倒産したと聞いています。これは、小規模ほど銀行からの借入れに頼りながら土地・建物を購入し、開発・改装をして販売という流れが取れなくなり倒産に至っていたようですが、現在聞く限りでは経営状況は苦しいものの、融資がつくため倒産は免れているケースが多いそうです。

局所的ではありますが、こういった違いもリーマンショックとコロナショックの違いとして現れています。

コロナショック後の住宅相場予想

少し経済に関する洞察が深くなってしまいましたが、リーマンショックとコロナショックの違いを踏まえ、今後の住宅相場を考えていきましょう。

過去の流れを踏まえたマクロ観点では以下が見立てられます。

- リーマンショック同様に、不動産価格は下落トレンドに転じる

- 株価に対する遅効性から、約1年後に買い時相場が訪れる

- そのときの下落幅はピーク時から10-15%ほどのマイナスを想定

- ただし、(コロナウィルス収束の時期に大きく依存するものの)リーマンショックよりも経済回復は素早いと考えられる

もう一点付け加えたい観点としては、「億超えのような超高額帯のマンションほど、大きく下落の影響を受けやすい」ということです。これは、高額物件ほど海外富裕層からの一定数の需要によって成り立ってる側面が強く、そしてその需要は不況下で最も影響を受けやすいからです。

リーマンショック時も、都心3区(港区・千代田区・中央区)のマンションの値下がり幅は15-20%ほどと大きく、これは特に高額マンション(この地域には2億円以上の案件もたくさんあります)の影響を受けやすいエリアであるためでした。

After/Withコロナの住宅のあり方

加えて、Afterコロナ、もしくはWithコロナという視点からは、住宅のあり方の変化も訪れそうです。

それは、リモートワークの一般化による通勤時間の減少および在宅時間の増加から、通勤利便性よりも家・街の住み心地がより重要となっていくでしょう。また、書斎のある家や、ワークスペースや近くに作業もできるカフェのあるマンションも重宝されていくでしょう。

具体的には、SUUMOが発表している「住みたい街ランキング」から、「住民から愛されている街ランキング」の上位に人気がシフトしていく可能性を私は感じています。ぜひランキングをチェックしてみて下さい。

検討中の人はどうすればいいのか。これからの買い時はいつか?

さて、最後に本命となりますが、コロナ前から住宅購入を検討していた、または直近ライフスタイルの変化によって住宅購入に興味が出てきた、さらにはこれから下落トレンドならば購入も検討したい。という方もいらっしゃるでしょう。

そんな人はこの状況下でどうすればいいか。

まず考えるべきは不透明性に対する備え

私は住宅ローンを組める人はしっかりと組んで資産性の高い住宅を購入するほうが(賃貸居住に対して)資産形成上プラスであると考えています。

ただし、現在の状況を踏まえると、雇用・給与の安定性が期待しにくい方(非正規雇用者やフリーランス、所属企業の経営状況が不透明な方。また再雇用の難易度が高いと考えられる、等)は、事態が収束するまでアクションを起こすことはおすすめできません。また、「ボーナス返済(ボーナス払い)」比率が高い返済計画を組むのを控えましょう。

ダウントレンド時の上手い家探し

前述の通り「リーマンショック時では約1年後が買い時であった」ことをふまえて「とりあえず1年様子を見てみよう」というのもよいでしょう。ただし、賃貸にお住まいの場合は値下がりを待っている間の賃料支払いも無視できません。

物件検討から入居までは早くて3ヶ月~6ヶ月を要します。月15万の賃料支払いで、1.5年待ったとすると225万円の賃貸支払いとなります。月15万円の支払いとすると約5000万円のローンを組んで住宅購入ができると考えると、現状で5%程度価格を安く買えれば、将来の10%の値下がりと同等ということがいえます。

具体的には、気長に物件検討を開始しながら、もし値段交渉ができそうな物件があれば、積極的な交渉で買い付けるのが吉です。値段交渉しやすい物件とは何かというと、

- 業者売主物件(リノベ済み物件)

- 3ヶ月以上出ている物件

です。

業者売主物件(リノベ済み物件)

不動産会社が販売している物件ほど販売の長期化を嫌うため、相場に対するレスポンスが早いです。

また業者売主物件は宅建業法により入居後の不具合に対する保証や、住宅ローン控除といった税制メリットも享受しやすいことがあるため、良い物件で妥当な価格であればお得な買い物となるでしょう。

3ヶ月以上出ている物件

これはこのタイミングに限った話ではないですが、3ヶ月以上市場に出ている物件は売れ残っている可能性が高く、また売主も売却理由によっては早くカタを付けたいことが多いです。(高値追求しているケースは除く)。

ポータルサイトではいつから売り出しているかはわかりにくいことが多いですが、日々希望エリアの新着物件をチェックしていると、自然と長く販売してる物件がわかるようになっています。

またその際は、売却理由が重要になってきますので、エージェントに事前に探りを入れてもらいつつ、まずは内見に訪れ、良いと思えば価格交渉を行ってみましょう。

まとめ

総じて、数年前のような物件価格が全体的に上がっていくような相場ではなくなったのは明白です。

何を買ってもなんとかなる、という相場から、より目利きや条件交渉が重要となるマーケットになってくるでしょう。特に中古物件は、新築に比べて物件数も多く、また物件の状態・価格を正しく評価することも重要であり、それを担当するのがプロの不動産エージェントです。

ぜひ、このような市場感でこそ、何でもかんでもおすすめしてくるような人ではなく、優秀なエージェントと家探しを進めてもらいたいです。

手前味噌ですが、弊社TERASSではオンラインで複数のエージェントから提案が受け取れるサービス「Agently」を近日リリース予定です。従来のような店舗に行って詳しい相談をしながら進める家探しではなく、外出自粛中でも物件情報の受け取りから内覧予約までのやりとりをオンラインのチャットで完結できるため、

- 今すぐ内覧をするつもりはないけど、情報収集はしておきたい

- すぐ買わずに様子を見ながら、いいものがあれば買いたい

- オンライン相談可能なエージェントを探している

という方にもぴったりなサービスとなっています。

登録・ご利用は無料ですので、ぜひこちらからご登録ください。

このコロナ渦のいち早い収束を、心から願っています。

TERASS CEO 江口亮介